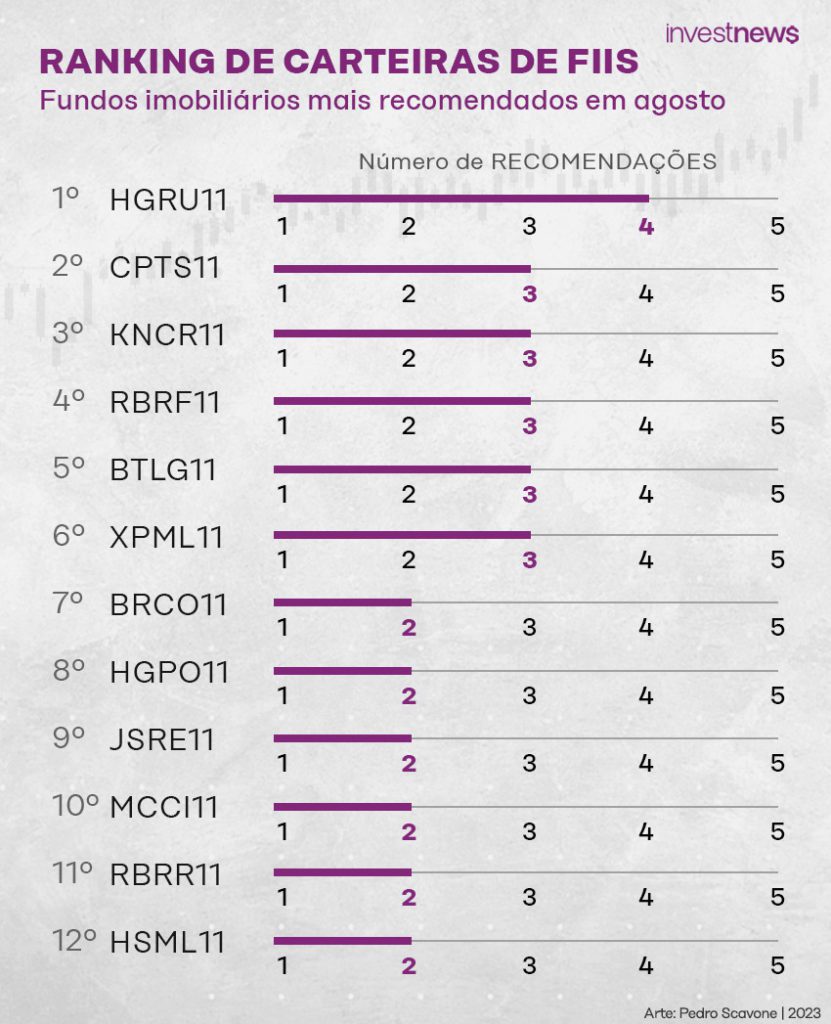

O BTG Pactual Logística Fundo de Investimento (BTLG11) e o RBR Rendimento High Grade (RBRR11) foram os fundos de investimento imobiliário (FIIs) mais indicado para agosto, segundo levantamento da CNN com bancos e corretoras.

O BTG Pactual Logística Fundo de Investimento (BTLG11) e o RBR Rendimento High Grade (RBRR11) foram os fundos de investimento imobiliário (FIIs) mais indicado para agosto, segundo levantamento da CNN com bancos e corretoras.

Foram consideradas as avaliações de Santander, Empiricus, BTG, EQI, Genial e Toro.

O investimento em FIIs pode dar bons retornos em um cenário com juros altos, segundo Evandro Buccini, sócio-diretor da Rio Bravo Investimentos.

“Sempre que se está falando de juros, tem que se fazer a distinção entre fundos imobiliários de papel e fundos imobiliários de tijolo. Fundos imobiliários de papel, que é de CRI, de dívida, é um fundo de crédito. Então, para aqueles papéis indexados ao CDI – aqueles CRIs, aquelas dívidas indexados ao CDI – é bom, porque o juro mais alto por mais tempo tem uma correção maior nesse período”, explica Buccini.

“Agora, para fundos de tijolo, o mais importante é entender que esses movimentos do Copom já eram esperados na curva de juros, então, não necessariamente eles têm impacto nas cotas a mercado ou na marcação. Então, não é uma notícia boa, mas também não acho uma notícia ruim, porque esse movimento não surpreendeu ninguém. Mas é importante fazer essa distinção entre tijolo e crédito”, conclui.

André Colares, CEO da Smart House Investments, também aponta para alocação nos fundos de papel, que investem em ativos financeiros atrelados ao mercado imobiliário, como os Certificados de Recebíveis Imobiliários (CRIs).

“Esses fundos tendem a apresentar dividend yields atrativos em cenários de juros altos, dado que as operações são realizadas com taxas maiores”, afirma Colares.

Ele reforça que o momento pode ser de restrição aos fundos de tijolo uma vez que “a curva longa de juros, mesmo com quedas recentes, ainda apresenta valores elevados, interferindo no apetite por esses fundos”.

“No contexto geral, fatores como o risco fiscal e a convergência da inflação à meta impactam diretamente a performance dos FIIs, exigindo que investidores mantenham uma abordagem cautelosa e diversificada em suas estratégias de investimento”, aponta.

Em sua análise, a Empiricus reforça sua “postura diligente” para alocação de recursos em FIIs até o final de 2024, tendo em vista o patamar elevado da curva longa de juros.

Para os analistas da casa, um ponto de atenção para oportunidades é a “entrada em fundos de tijolos de qualidade”.

Os analistas da EQI, além de defenderem o investimento em fundos de tijolo com bom crescimento, apontam para a exposição a FIIs de papel de baixo a médio risco e fundos de fundos (FOFs) para captura de assimetrias de mercado e alocação tática.

Em julho, o Banco Central (BC) manteve a taxa Selic no patamar de 10,5%. Entre os motivos apontados no comunicado da decisão, estão incertezas no cenário global e doméstico.

“O ambiente externo mantém-se adverso, em função da incerteza sobre os impactos e a extensão da flexibilização da política monetária nos Estados Unidos e sobre as dinâmicas de atividade e de inflação em diversos países. Os bancos centrais das principais economias permanecem determinados em promover a convergência das taxas de inflação para suas metas em um ambiente marcado por pressões nos mercados de trabalho”, apontou o Comitê de Política Monetária (Copom).

“O Comitê avalia que o cenário externo, também marcado por menor sincronia nos ciclos de política monetária entre os países, segue exigindo cautela por parte de países emergentes.”

No mesmo dia da decisão do Copom, o Federal Reserve (Fed) também optou pela manutenção dos juros básicos nos Estados Unidos. Ao longo do dia, o chair do banco central norte-americano, Jerome Powell, sinalizou que o corte estaria à mesa da reunião de setembro.

O Fed se manteve vigilante e observava dois sinais: um dos dados de inflação, para que continuassem positivos e convergindo à meta; e outro das condições econômicas dos EUA como um todo.

O primeiro começou a se manifestar ao longo do ano. Mas na última semana, a perspectiva sobre a economia norte-americana começou a se deteriorar.

Cresce o temor de uma potencial recessão, após um aumento repentino no desemprego do país (que chega a 4,3%) e uma desaceleração na criação de vagas de emprego em julho.

Na segunda-feira (5), o mercado global como um todo caiu, repercutindo esse temor com a economia dos EUA.

© 2024 2024 - EmSergipe - Todos os direitos reservados

WhatsApp: 79 99864-4575 - e-mail: [email protected]