Não é novidade que o setor varejista brasileiro tem registrado em 2024 uma queda significativa de suas ações, devido a tendências desanimadoras e ao ruído sobre o debate fiscal, pressionando as empresas domésticas e alavancadas, aponta o JPMorgan.

Não é novidade que o setor varejista brasileiro tem registrado em 2024 uma queda significativa de suas ações, devido a tendências desanimadoras e ao ruído sobre o debate fiscal, pressionando as empresas domésticas e alavancadas, aponta o JPMorgan.

As avaliações estão próximas das mínimas históricas, deixando a maioria das empresas do setor sendo negociadas entre 9 vezes e 13 vezes o P/L (preço sobre luco) estimado para 2025, o que normalmente seria considerado como uma avaliação razoável para o setor.

Contudo, embora acredite que a assimetria de risco para o setor seja favorável no médio prazo – razão por trás de sua postura construtiva líquida – a visão do JPMorgan é que as discussões de valuation para a maioria das empresas são secundárias no curto prazo e o foco deve estar em: (1) momentum – refletido por potenciais revisões ascendentes nos lucros estimados; (2) nível de alavancagem – pois o crescimento do lucro por ação pode estar em risco, dependendo do cenário macroeconômico; (3) geração de fluxo de caixa livre/geração de caixa; e (4) crescimento/visibilidade dos lucros – tanto históricos quanto esperados; enquanto (5) o posicionamento do mercado deve continuar sendo um fator importante.

Baixe uma lista de 10 ações de Small Caps que, na opinião dos especialistas, possuem potencial de crescimento para os próximos meses e anos

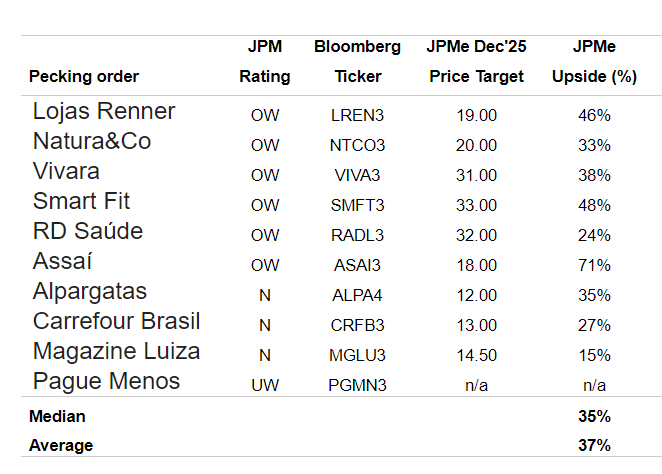

Nesse contexto, o JPMorgan recomenda exposição de curto prazo através da Lojas Renner (LREN3), com recomendação overweight, equivalente à compra) e Natura&Co (NTCO3, overweight), esperando revisões ascendentes nos lucros por ação, enquanto também gosta da RD Saúde, ex Raia Drogasil(RADL3, overweight) e Smart Fit (SMFT3, overweight) pelo crescimento sólido, visibilidade e resiliência.

A Vivara (VIVA3, overweight) poderia figurar entre as principais escolhas, pois atende positivamente a todos os aspectos quantitativos, mas a governança e os riscos de grandes mudanças na estratégia provavelmente pesarão sobre o desempenho das ações. E, embora o setor de varejo de alimentos normalmente aborde a maioria das preocupações de curto prazo, o banco americano acredita que a volatilidade dos resultados deve permanecer elevada para Assaí (ASAI3, overweight) e Carrefour Brasil (CRFB3, neutro) devido ao ambiente competitivo desafiador e à alavancagem relativamente alta.

Além disso, o JPMorgan ressalta dever evitar exposição nas ações de Magazine Luiza (MGLU3, neutra) e Pague Menos (PGMN3, rebaixada de neutro para underweight, equivalente à venda) devido à alta alavancagem e aos riscos do cenário competitivo.

Confira abaixo as recomendações dos analistas do banco para o setor:

Lojas Renner (LREN3;compra) – o banco acredita que o ciclo de revisão para baixo da companhia terminou. E, embora o crescimento futuro do lucro por ação (LPA) não seja particularmente atraente, vê que há espaço para uma revisão em alta de cerca de 10% do LPA esperado para 2025 e a avaliação situa-se em cerca de 9 vezes o P/L. Após um 2023 turbulento, o banco vê a empresa entrando no 2S24 com uma execução fortalecida, levando a níveis de remarcação mais baixos, favorecendo a margem bruta somados os ventos favoráveis ​​de despesas gerais e administrativas (SG&A) relacionados à eliminação do processo de transição de centro de distribuição e iniciativas de eficiência. Além disso, a Realize, que tem sido um obstáculo aos resultados, provavelmente está se transformando novamente em um facilitador de crescimento, avalia.

Natura&Co (NTCO3, compra) – a volatilidade do curto prazo deve permanecer elevada à medida que a Onda 2 – integração dos produtos da Avon na plataforma Natura LatAm -, for implementada em toda a América Latina. Ainda assim, vê uma história mais clara em 2025, uma vez que os benefícios da Onda 2 impactem totalmente o balanço e os custos de transformação diminuam. Além disso, a alavancagem é baixa, enquanto a potencial cisão da Avon International deverá ser um gatilho positivo. Além disso, a empresa negocia com o maior rendimento de fluxo de caixa livre (FCF) do setor de varejo latino-americano e HPC global.

Vivara (VIVA3, compra) – a empresa possui um modelo de negócios sólido com significativa vantagem de escala em um mercado que possui poucos concorrentes relevantes, além de baixa alavancagem e boas perspectivas de crescimento de lucro por ação. No entanto, as questões de governança que levaram a mudanças também na liderança e na gestão deverão continuar a pesar no curto prazo, uma vez que obscurecem a visibilidade do médio prazo na estratégia. “Vemos espaço para uma revisão positiva do lucro por ação consensual na Vivara, mas boa parte disso tem a ver com o retorno da subvenção fiscal do ICMS ao resultado. E, apesar das questões de governança, a empresa provavelmente continuará imprimindo os melhores resultados no setor”, avalia.

Smart Fit (SMFT3, compra) – é um dos valuations atípicos, mas que se justifica dada a sua (1) resiliência intrínseca proveniente do modelo de negócio, diversificação geográfica e elevada fatia de mercado; (2) boa visibilidade dos lucros e (3) perspectivas sólidas de crescimento.

RD Saúde (RADL3, compra) – existem catalisadores seculares por trás da indústria farmacêutica que devem continuar a apoiar o elevado crescimento do mercado a um ritmo de aproximadamente 10% e permitir uma boa visibilidade de longo prazo sobre o potencial de crescimento da empresa. E a RD oferece a melhor execução, escala e balanço superiores para continuar ganhando participação em um mercado ainda altamente fragmentado, avalia o JPMorgan. Nas estimativas do banco, a RD apresenta a maior taxa de crescimento anual composto (CAGR) de lucro por ação, impulsionado pelos resultados operacionais.

Assaí (ASAI3, compra) – a empresa possui fundamentos sólidos, um formato vencedor e deverá ser uma das líderes no crescimento de LPA no médio prazo. No entanto, a volatilidade em torno da tributação e de juros deverá afetar mais o Assaí do que os demais, considerando que ainda possui elevada alavancagem, embora em declínio. Além disso, vê uma queda de aproximadamente 10% nas expectativas consensuais de LPA, enquanto a avaliação não é extremamente descontada quando comparado com o resto do setor de varejo.

Alpargatas (ALPA4, neutra) – está mudando suas operações domésticas, mas também suas operações internacionais, que deverá demorar mais tempo, enquanto os resultados do ST deverão permanecer voláteis. E, mesmo quando as operações normalizam, vê um crescimento do lucro por ação abaixo da média do grupo.

Carrefour Brasil ([ativo=CFRB3]; neutra) – a empresa deve ter um impulso positivo no curto prazo, ajudada pelo aumento das conversões e pela base de comparação fácil. No entanto, o poder dos lucros fica abaixo da média quando a base se normaliza, enquanto ainda vê uma queda de aproximadamente 20% no lucro por ação consensual, o mais alto da amostra.

Magazine Luiza (MGLU3, neutra) – o Magalu tem apresentado resultados razoáveis em termos de margem, impulsionando a rentabilidade geral que deve render o CAGR de lucro por ação mais alto da amostra, mas vindo de uma base baixa somada aos ventos favoráveis ​​de taxas mais baixas e um recente aumento de capital. No entanto, isto é compensado por uma avaliação "cara", elevada volatilidade de resultados e alavancagem ainda elevada, tornando-a muito suscetível a ruídos sobre as taxas de juro. Além disso, vê que os riscos que intensificaram a concorrência no 2S24 colocaram os lucros em risco.

Pague Menos (PGMN3, venda) – dentro da estrutura de seleção de ações do banco, atualmente vê PGMN3 sendo negociada a aproximadamente 23 vezes o P/L excluindo subvenção fiscal, representando um prêmio elevado para a maioria dos seus pares. Além disso, embora a empresa esteja atualmente integrando a aquisição considerável da Extrafarma, o JPMorgan tem baixa visibilidade no plano de expansão em meio a uma delicada situação de alavancagem de cerca de 3,7 vezes. “Finalmente, embora as aberturas erráticas de lojas no passado tenham resultado numa deterioração dos lucros nos últimos 5 anos, a visibilidade do seu fluxo de caixa livre é limitada”, aponta.

© 2024 2024 - EmSergipe - Todos os direitos reservados

WhatsApp: 79 99864-4575 - e-mail: [email protected]